La coassurance dans le secteur tertiaire

Après notre article sur l’assurance multirisque immeuble en copropriété, l’équipe Econhomes revient sur le sujet de l’assurance pour vous proposer un focus sur l’immobilier tertiaire. Notre attention s’est portée sur le sujet de la coassurance qui représente de forts enjeux pour les foncières et property managers.

Comment fonctionne la coassurance ?

La coassurance est une pratique très répandue dans le secteur tertiaire. En effet, elle est mise en place lorsque le risque à couvrir est jugé trop important pour être couvert par un unique assureur. À partir de 50 millions d’euros de capitaux assurés, des difficultés surviennent pour assurer l’entièreté d’un bâtiment (copropriété d’entreprises, ERP…).

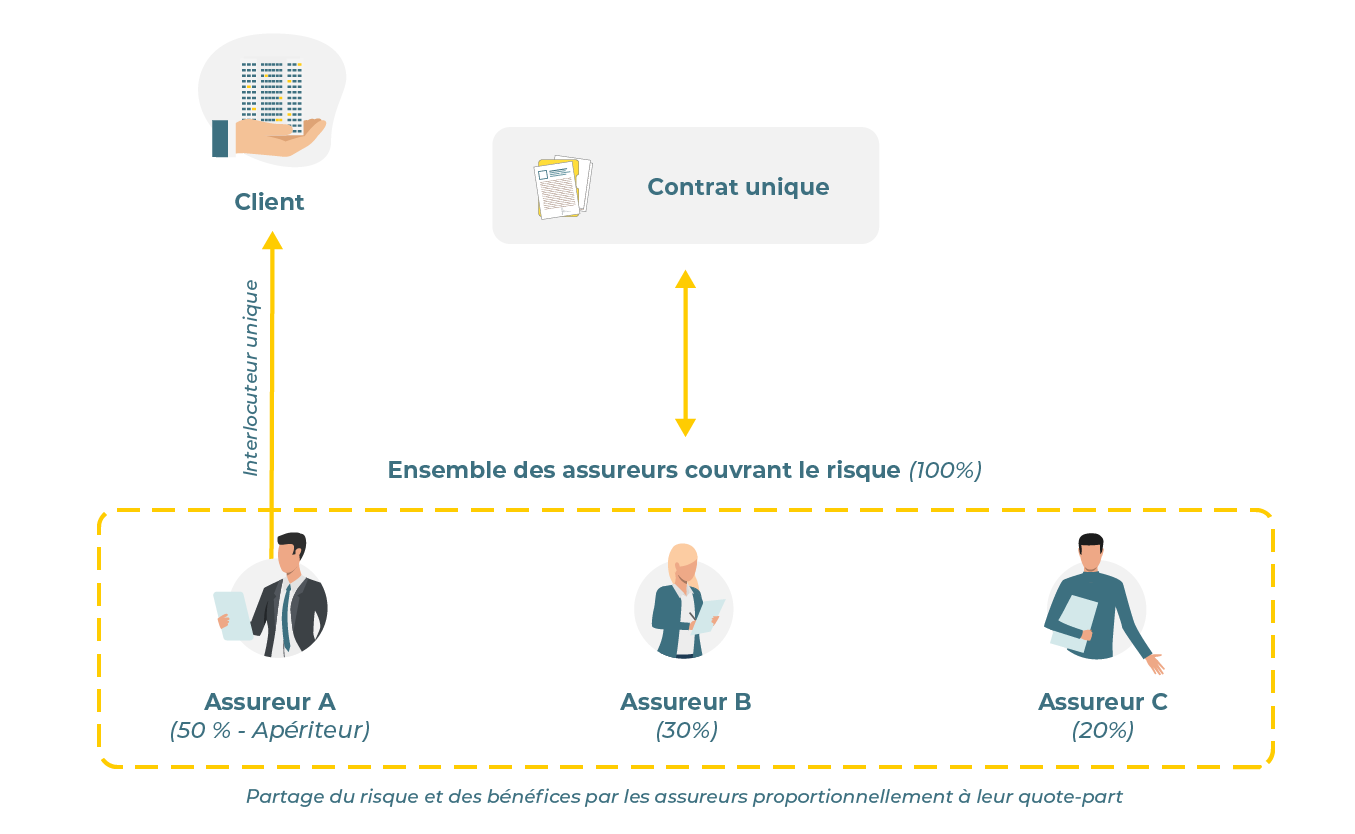

Dans ce cas, plusieurs assureurs peuvent se partager les risques en premier lieu mais aussi les primes de ces bâtiments. Cependant, il n’y a aucune solidarité entre les différents assureurs (division horizontale des préjudices). Autrement dit, les assureurs se positionnent sur un pourcentage de couverture du risque limitant leurs engagements à des niveaux adaptés à chacun. Les risques ainsi que les bénéfices sont proportionnels au taux décidé lors de la rédaction de la police d’assurance.

Par exemple

Par exemple

Un assureur décide de couvrir 20% d’un bâtiment dont le montant des capitaux est estimé à 100 millions d’euros, si un incendie survient et brûle l’intégralité du bâtiment, l’assureur devra verser au maximum 20 millions d’euros d’indemnité (soit 20%).

Dans le cadre d’une coassurance, il n’y a pas de nombre maximum d’assureurs, il faut simplement que l’entièreté du bâtiment soit couvert (100%).

Les différents types de polices possibles

À partir du moment où le bâtiment est totalement couvert, les assureurs peuvent choisir une police séparée ou collective.

La police séparée oblige les assureurs à définir leur propre contrat d’assurance en fonction du pourcentage qu’ils souhaitent couvrir. Une clause sera rédigée par l’assureur afin de stipuler l’indemnisation d’une seule part du risque.

A contrario, les compagnies d’assurance présentes sur un bâtiment peuvent décider de souscrire à une police collective. Cette dernière est la méthode la plus courante, car elle permet de créer un unique contrat d’assurance. Dans ce cas, le rôle d’apériteur doit être mis en place au sein de la coassurance.

Econhomes vous accompagne dans le choix

de vos contrats de charges de copropriétés

Qu’est-ce qu’un apériteur ?

Comme expliqué ci-dessus, dans le cadre d’une coassurance avec une police collective, le rôle de la société apéritrice doit être défini.

Tout d’abord, l’apériteur doit être l’un des coassureurs présents sur l’immeuble. Il n’est pas obligatoire que ce soit l’assureur majoritaire (qui couvre le plus grand risque), mais cela se fait naturellement grâce aux responsabilités et fonctions de la société apéritrice.

En effet, l’apériteur représente les coassureurs et s’occupe également de la gestion des contrats. Il est chargé d’établir la police d’assurance, les quittances de primes, les avenants au contrat… Il reverse également les primes aux différents assureurs (toujours proportionnellement à leur part couverte).

Concernant les interactions avec le client, il est le représentant des assureurs et est, pour la plupart du temps, le seul à signer la police d’assurance avec ce dernier.

En coassurance, les autres assureurs ne seront pas en contact avec le client et seront présents uniquement sur un document d’acceptation tenu par la société apéritrice.

Comment mettre en place une coassurance ?

Comme expliqué précédemment, la coassurance intervient lorsque le risque est jugé trop grand pour être couvert par un seul assureur.

Si un gestionnaire souhaite assurer un bâtiment en ayant recours à une coassurance, il doit alors se tourner vers un courtier qui s’occupera de contacter les différents assureurs. Dès que ce dernier aura réuni assez d’assureurs pour couvrir 100% du risque, il communiquera au gestionnaire le nom de la société apéritrice qui sera l’assureur référent.

À partir de ce moment-là, le gestionnaire ne sera en contact qu’avec son courtier et l’apériteur. La gestion sera similaire à celle d’un contrat d’assurance classique et n’aura aucune incidence pour le client.

Le saviez-vous ?

Le saviez-vous ?

Le rapport de sécurité incendie permet à l’assureur de faire varier la prime en fonction des équipements présents sur le bâtiment.

En effet, un bâtiment ayant des portes coupe-feu ainsi qu’une maintenance régulière pourrait voir sa prime d’assurance baisser.

Tous ces équipements permettent de réduire les risques pris par l’assureur en cas de sinistres sur le bâtiment.

Ces articles pourraient vous intéresser :

Tri des biodéchets dans le tertiaire

Depuis janvier 2024, toutes les entreprises du secteur tertiaire sont tenues de trier leurs biodéchets à la source. Cet article détaille les obligations légales, les solutions de gestion adaptées et les bonnes pratiques pour se mettre en conformité tout en valorisant ces déchets organiques. Un guide concret pour réduire son impact environnemental et anticiper les évolutions à venir.

Chaudière innovante

Révolutionnez votre chauffage avec la chaudière numérique ! Un système innovant qui réduit de 20 à 30% les charges de copropriété, tout en respectant l’environnement. Découvrez comment la chaleur des serveurs transforme votre consommation énergétique. #InnovationÉnergétique #ÉcoResponsable

L’assurance Multirisque Immeuble en copropriété (MRI)

Temps de lecture : 5 minutes

Le syndicat des copropriétaires est dans l’obligation de s’assurer pour couvrir les risques auxquels la copropriété est exposée. Découvrez comment fonctionne l’assurance MRI en copropriété (…)